- Intro

- 1. Lysas Anlagephilosophie

- 2. Lysas Anlagestrategie

- 2a. Anlageklassen und Anlagefaktoren

- 2b. Wahl der Investmentfonds und ETFs

- 2c. Festlegung der optimalen Kombination

- 2d. Zusammenstellung geeigneter Kundenportfolios

- 2e. Überwachung, Rebalancierung und Aktualisierung

- 3. Fazit

- 4. Risikoinformationen

- 5. Referenzen

Unser White Paper

Lysa ist eine automatisierte Vermögensverwaltung, die die Rendite der Kunden auf Basis ihrer individuellen Ziele, finanziellen Situation und Risikobereitschaft maximiert. Dieses White Paper beschreibt, wie wir das tun. Bei Fragen können Sie uns gerne hier kontaktieren.

1. Lysas Anlagephilosophie

Lysas Anlagephilosophie ist einfach, einheitlich und effektiv. Lysa glaubt daran, dass eine gute Vermögensverwaltung individualisiert, evidenzbasiert und transparent sein soll.

Individualisiert: Zunächst analysiert Lysa die Bereitschaft und Kapazität der Anleger sich verschiedenen Anlagerisiken auszusetzen. Darauf aufbauend und unter Berücksichtigung der finanziellen Ziele, finanzieller Situation und Präferenzen der Anleger erstellt und verwaltet Lysa individualisierte Portfolios. Dabei legt Lysa großen Wert darauf, dass Kunden sich keine Sorgen um die Entwicklung ihres Portfolios machen müssen und Risiken nur zu dem Grad aufnehmen, der zu ihren Risikopräferenzen passt.

Evidenzbasiert: Lysas Ansatz zur Vermögensverwaltung liegen empirische Daten und validierte, akademische Forschungsergebnisse zugrunde. Diese geben die Richtlinien vor, wie ein Anleger optimal investieren sollte. Die wichtigsten Schlussfolgerungen sind die folgenden:

Risiko und erwartete Rendite korrelieren stark miteinander. Deshalb müssen Anleger, die eine höhere Rendite erreichen wollen, auch ein höheres Risiko akzeptieren. [1]

Gebühren haben einen großen Einfluss auf die Rendite. Produkte mit geringeren Gebühren, wie beispielsweise Indexanlagen, reduzieren die Kosten des Anlegers und erzielen dadurch eine höhere Rendite. [2]

Gute Diversifikation erhöht die erwartete risikoadjustierte Rendite des Anlegers. [3]

Transparent: Lysa kommuniziert offen, in welche Produkte investiert wird und erläutert auch die Gründe hierfür. Des Weiteren ist Lysas Preisgestaltung eindeutig und einheitlich und beinhaltet keine versteckten Kosten. Lysa legt großen Wert darauf, jeden Kunden gleich zu behandeln; es existieren keine Nebenabsprachen. Lysas interne Organisation ist so aufgebaut, dass Interessenkonflikte minimiert und eliminiert werden. Darüber hinaus wird Lysa niemals versteckte Gebühren verlangen oder Rückvergütungen akzeptieren. [4]

Lysa ist überzeugt von der Interaktion von Mensch und Technik. Lysas Investment-Team hat einen Anlageprozess entwickelt, der Kunden individualisierte Portfolios ermöglicht. Wir widmen viel Zeit und Sorgfalt, um sicherzustellen, dass unsere Fonds eine möglichst diversifizierte Exponierung (oder Exposure) aufweisen. Außerdem hat Lysas Entwicklungs-Team eine intelligente technologische Plattform aufgebaut, die Prozesse insofern rationalisiert, dass die Kosten der Kunden reduziert werden. Somit kann Lysa ein erstklassiges Anlagemanagement zu einem Bruchteil der Kosten von traditionellen Vermögensverwaltern anbieten.

2. Lysas Anlagestrategie

„Welche Rendite kann ich erwarten?“ und „zu welchem Risiko“ sind die beiden wichtigsten Fragen in jeder Anlageentscheidung. Allerdings sind diese Fragen schwer zu beantworten, da weder die erwartete Rendite, noch das zu erwartende Risiko beobachtbar sind. Zwar kann man die realisierte Rendite analysieren, sobald das Investment getätigt wurde und Zeitwerte vorliegen, dennoch ist das Risiko, das für die Rendite aufgenommen wurde, kaum zu beurteilen. Von allen möglichen Ergebnissen wurde nur eins realisiert. Es wären aber auch viele andere, mehr oder weniger erfolgreiche Ergebnisse möglich gewesen. Diese hätten sogar wahrscheinlicher sein können als das tatsächliche Ergebnis.

Mit historischen Daten, Logik und Forschung können aber Rückschlüsse auf zukünftige Renditen und Risiken bei einer bestimmten Investition oder einem bestimmten Portfolio gezogen werden.

Lysas Anlageprozess zielt darauf ab, jedem Kunden die richtige Balance zwischen Rendite und Risiko anzubieten. Um dies zu erreichen, hat Lysas Investment-Team folgenden fünfstufigen Prozess entwickelt:

Auswahl der Anlageklassen und Anlagefaktoren

Auswahl von Indizes oder Fonds und ETFs, die die einzelnen Anlageklassen/Faktoren am besten repräsentieren

Eine optimale Kombination aus verschiedenen Anlageklassen schaffen

Individualisierte Zusammenstellung geeigneter Kundenportfolios

Überwachung, Rebalancierung und Aktualisierung der Kundenportfolios

2a. Auswahl der Anlageklassen und Anlagefaktoren

Wissenschaftlern zufolge kann man Renditen für jedes Risikoniveau am besten maximieren, indem man verschiedene Anlageinstrumente mit ähnlichen Risiko- und Renditeprofilen gruppiert, anstatt einzeln in Anlageinstrumente zu investieren [5]. Der erste Schritt in Lysas Anlageprozess besteht darin, verschiedene Anlageinstrumente zu identifizieren und zu bewerten. Eine häufige Methode stellt die Gruppierung von Anlageinstrumenten in Anlageklassen (z.B. Aktien und Anleihen) dar. Bei einer anderen Methode untergliedert man Portfolios und Anlagen danach, wie sich ihre Renditen an bestimmten Faktoren (z.B. Marktfaktor, Small-Cap-Faktor und Kreditfaktor) orientieren. Lysa nutzt in ihrem Anlageprozess beide Methoden und investiert sowohl aus der Perspektive der Anlageklassen als auch aus der der Anlagefaktoren.

Die Anlageklasse bezeichnet Aktien und festverzinsliche Wertpapiere. Faktoren sind eine Sammelbezeichnung für die Quellen der Kovarianz zwischen verschiedenen Vermögenswerten. Beispielsweise bezeichnet das Marktrisiko die Kovarianz der Renditen verschiedener Aktien, der Value-Faktor die Kovarianz der Aktienkurse von Unternehmen mit niedriger Bewertung, der Size-Faktor die Kovarianz der Aktienkurse von kleinen Unternehmen und der Momentum-Faktor die Kovarianz der Aktienkurse von Aktien, deren Wert in letzter Zeit gestiegen ist [6]. Es ist nicht ausgeschlossen, dass Lysa in Zukunft weitere Faktoren zu den Kundenportfolios hinzufügt. Derzeit existiert allerdings noch kein Anlageinstrument, mit Ausnahme des Marktrisikos, das zu angemessenen Konditionen ein effektives Risikomanagement in umfassend dokumentierten Faktoren ermöglicht.

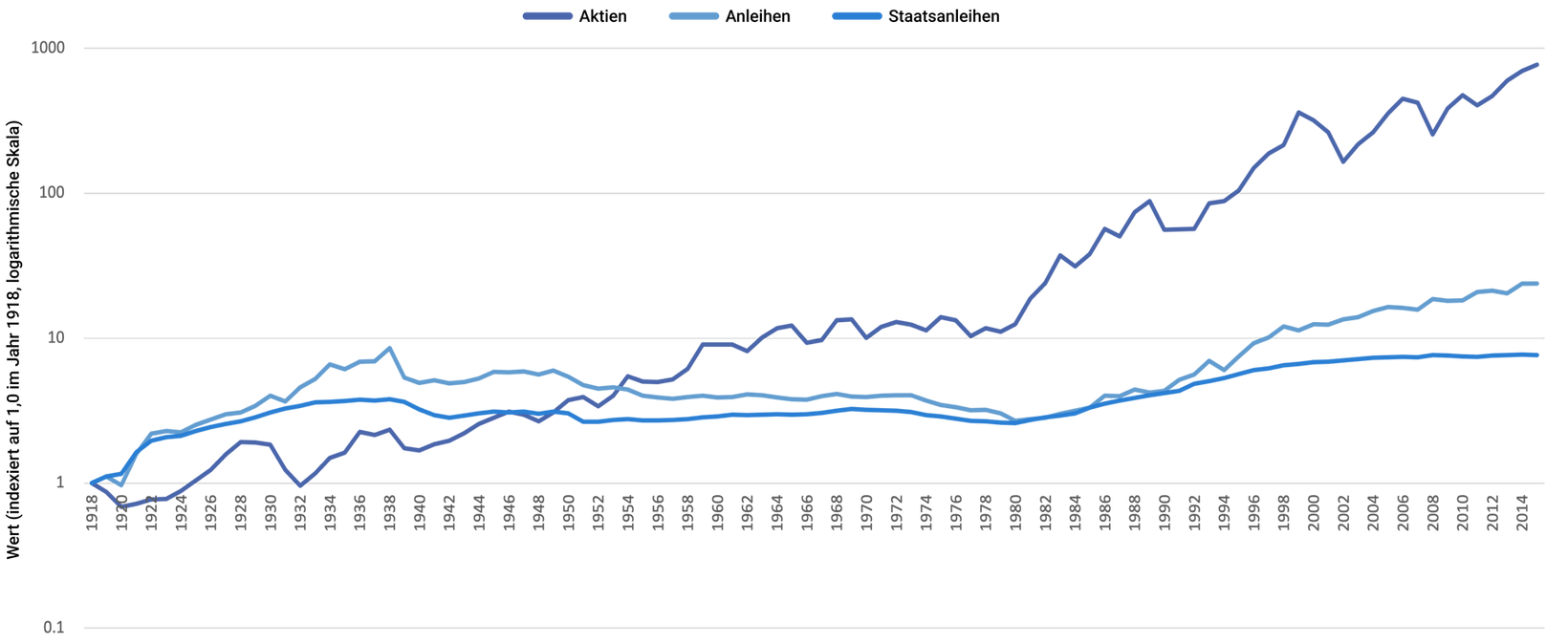

Lysas Anlageklassen sind Aktien und festverzinsliche Wertpapiere. Aktien setzen Investoren ökonomischem Wachstum aus und bewahren sie zugleich vor Inflationsrisiken. Seit 1918 haben schwedische Aktien reale Renditen in Höhe von 7,1 % pro Jahr erzielt, deutlich mehr als alle anderen Anlageklassen. Festverzinsliche Wertpapiere sind die wichtigste einkommensgenerierende Anlageklasse, haben aber ein begrenztes Wachstumspotenzial [7]. Festverzinsliche Wertpapiere haben eine reale jährliche Rendite, die deutlich unter der der Aktien liegt, nämlich 3,3 % für Anleihen und 2,1 % für Staatsanleihen. Im Laufe der Zeit wird sich die Differenz aufgrund des Zinseszinseffekts vergrößern, wie in Abbildung 1 dargestellt.

Abbildung 1: Reale Rendite von Aktien, Anleihen und Staatsanleihen

Abbildung 1. Reale Rendite von schwedischen Aktien, Anleihen und Staatsanleihen 1918-2016 (Frennberg & Hansson, 1992 und Analyse durch Lysa)

Aktien weisen eine höhere Rendite als Anleihen und Staatsanleihen auf, da sie einem höheren Risiko ausgesetzt sind. Als einen Faktor zur Risikomessung verwendet Lysa die Volatilität. Diese misst, wie sehr sich der Wert einer Anlage über die Zeit verändert oder in welchem Maße dieser schwankt. Je stärker der Wert einer Anlage schwankt, desto höher ist die Volatilität der Anlage [8]. Die Volatilität der Stockholmer Börse liegt seit dem Jahr 2000 bei circa 26 %. Die Volatilität der festverzinsliche Wertpapiere hingegen liegt für den gleichen Zeitraum bei circa 4 %. Die Volatilität von Aktien kann über kurze Zeiträume hinweg sehr hoch sein. Im Jahr 2008 fiel der Wert der Stockholmer Börse um 39 %, im Jahr 1999 hingegen stieg der Wert der Stockholmer Börse um 70 % an.

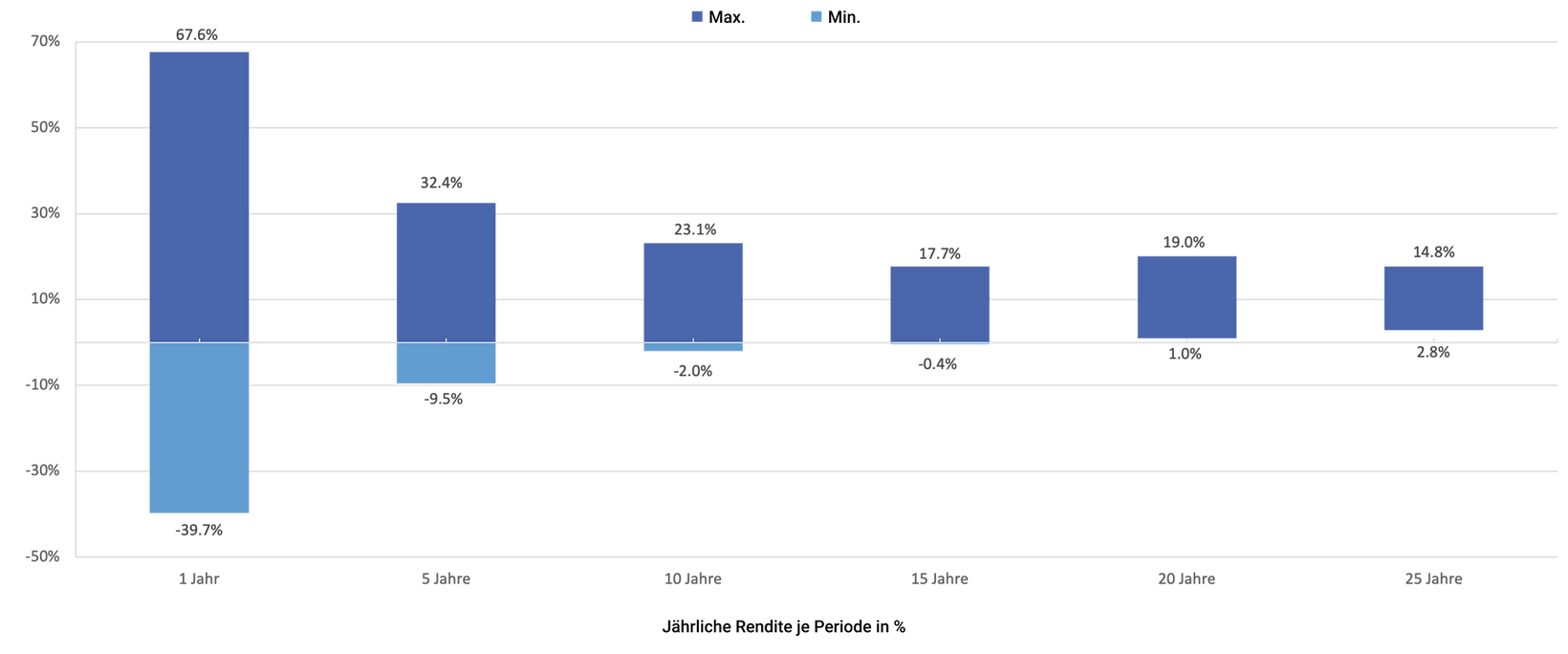

Eine wichtige Erkenntnis ist, dass die Volatilität über längere Zeiträume hinweg betrachtet in der Vergangenheit eher zurückgegangen ist. Das bedeutet, dass es mit der Zeit umso wahrscheinlicher wird, die erwartete Rendite zu erzielen. Abbildung 2 veranschaulicht die jährliche Rendite des Aktienmarkts über verschiedene Zeiträume hinweg. Aus dieser Darstellung geht hervor, dass der Aktienmarkt insgesamt für alle 15-Jahres-Perioden seit 1918 eine reale jährliche Rendite zwischen -0,4 % und 17,7 % je nach Betrachtungszeitraum erzielt hat.

Abbildung 2: Maximale und minimale Renditen von Aktien

Abbildung 2. Maximale und minimale jährliche Rendite für schwedische Aktien für verschiedene Zeiträume von 1918-2016 (Frennberg & Hansson, 1992 und Analyse durch Lysa)

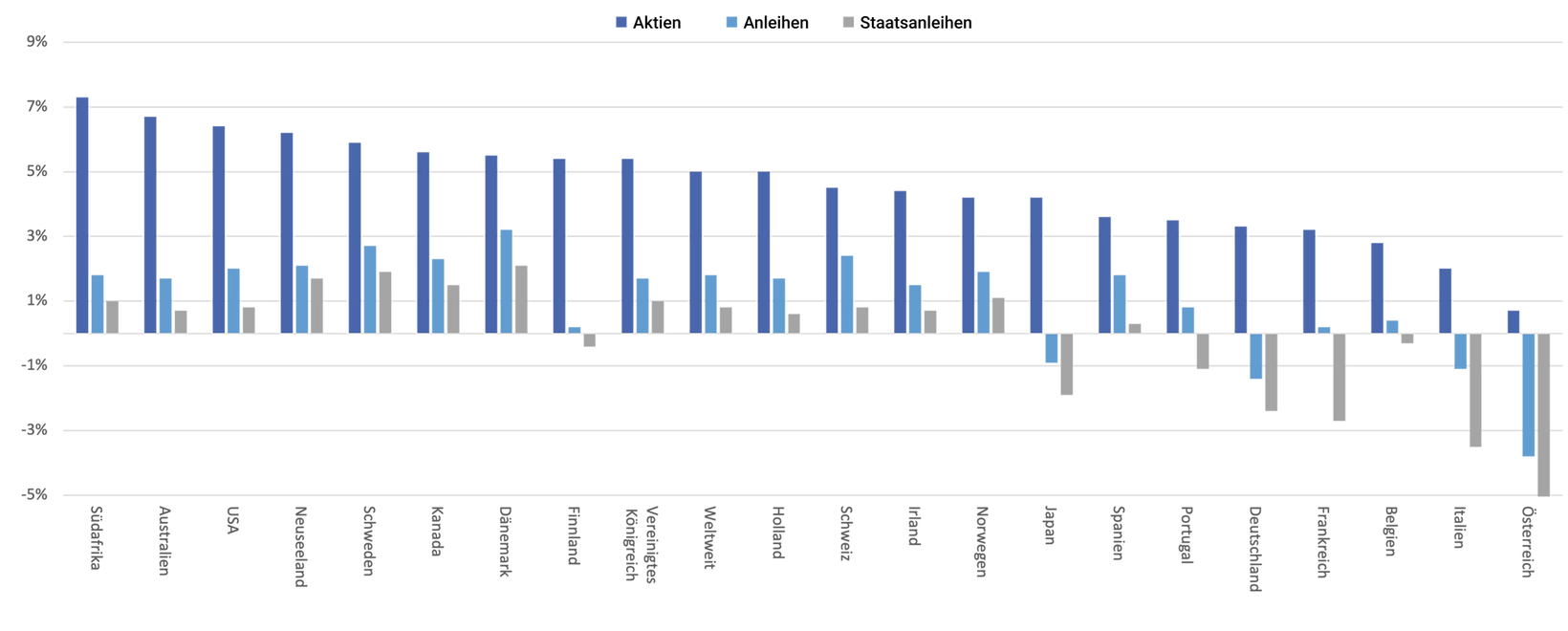

Anlageklassen können weiter in Sub-Klassen unterteilt werden. Lysa unterteilt die Anlageklasse der Aktien nach geografischen Gesichtspunkten. Es ist wichtig, Risiken in verschiedenen Ländern ausgesetzt zu sein. Abbildung 3 zeigt, dass Schweden, Dänemark und Finnland im Zeitraum von 1900 bis 2013 eine relativ hohe Aktienrendite erzielt haben. Der Trend in Belgien, Italien und Deutschland hingegen war schwächer. Es ist ungewiss, ob Schweden, Dänemark oder Finnland auch in Zukunft höhere Renditen als andere Länder erzielen werden. Investoren, die in die nordischen Märkte investieren, können daher auch ihre risikogerechte Rendite erhöhen, wenn sie zusätzlich auch in die Märkte anderer Länder investieren.

Abbildung 3: Jährliche reale Rendite für Aktien, Anleihen und Staatsanleihen in verschiedenen Ländern

Abbildung 3. Dimson et al. (2000), zuletzt durch die Autoren aktualisiert in 2015

Auch die Anlageklasse der festverzinslichen Wertpapiere können in weitere Sub-Klassen unterteilt werden. Lysa untergliedert festverzinslichen Wertpapiere auf Basis des Kreditrisikos sowie der geografischen Lage. Analysen des Kreditrisikos basieren in der Regel auf der Volatilität. Lysa ist der Ansicht, dass diese Art der Kreditrisikomessung sehr bedenklich ist, da es sich bei der Volatilität um eine durchschnittliche Messung über längere Zeiträume handelt und sich daher auf das Risiko unter normalen Bedingungen bezieht. Bei starken Marktschwankungen kann sich diese Anlageklasse anders verhalten als im Normalfall. Deshalb berücksichtigt Lysa auch das Verhalten der Anlageklassen in solchen negativen Szenarien. Bei starken Marktschwankungen nimmt die Korrelation zwischen den Anlageklassen zu, so dass es schwieriger wird, den Anlagewert zu wahren [9], siehe Tabelle 1.

Tabelle 1: Entwicklung der verschiedenen Anlageklassen in der Finanzkrise 2008

| Anlageklasse | Bewertung | Wertzunahme/-abnahme im Jahr 2008 |

|---|---|---|

| Globale Anleihen | Citigroup world government | 10.9% |

| Kern-Anleihen | Barcap aggregate index | 5.2% |

| Cash | Three-month T-bill | 1.3% |

| TIPS | Citigroup US inflation linked | -1.2% |

| Anleihen aus Schwellenländern | JPM emerging market bond index | -9.7% |

| Private Real Estate | NCREIF property index | -16.9% |

| Festverzinsliche Hedgefonds | HFRI fixed income index | -17.8% |

| Private Equity | Venture economics (venture and buyouts) | -20.0% |

| Aktien-Hedgefonds | HFRI equity hedge index | -20.6% |

| US-Hochzinsanleihen | Merrill Lynch high yield master | -26.3% |

| Small-Cap Aktien | Russell 2000 | -33.8% |

| Rohstoffe | Dow Jones AIG commodity index | -35.7% |

| Large-Cap Aktien | S&P 500 | -37.0% |

| Public Real Estate | NAREIT equity RETIS | -37.7% |

| Internationale Aktien | MSCI world ex US | -43.2% |

| Aktien aus Schwellenländern | IFC emerging markets | -53.2% |

Tabelle 1. Re (2014). Prozentuale Wertentwicklung der verschiedenen Anlageklassen währen der Finanzkrise 2008

Lysa konzentriert sich deshalb auf Anleihen, die das Vermögen der Anleger bei Marktschwankungen bewahren. Auf Basis eines sorgfältigen Auswahlverfahrens hat Lysa die in Tabelle 2 aufgeführten Sub-Klassen ausgewählt.

Tabelle 2: Anlageklassen und Sub-Klassen, in die Lysa investiert

| Anlageklasse | Vorteil | ||

| Aktien (Sub-Klassen) | |||

| Europäische Aktien | Investitionen in europäische Unternehmen und Schutz vor Inflation | ||

| US-Aktien | Investitionen in US-Unternehmen und Schutz vor Inflation | ||

| Aktien aus anderen Industriestaaten | Investitionen in Unternehmen anderer Industriestaaten und Schutz vor Inflation | ||

| Schwellenländer | Investitionen in Unternehmen aus Schwellenländern und Schutz vor Inflation | ||

| Small-Caps | Investition in globale Small-Caps | ||

| Festverzinslichen Wertpapiere (Sub-Klassen) | |||

| Europäische Staats- und Hypothekenanleihen | Geringe Volatilität, geringe Korrelation mit Aktien und Schutz vor Deflation | ||

| Europäische indexgebundene Anleihen | Geringe Volatilität, geringe Korrelation mit Aktien und Schutz vor unerwarteter Inflation | ||

| Europäische zinstragende Unternehmensanleihen | Relativ geringe Volatilität, höhere Rendite als Staats-, Hypotheken- und indexgebundene Anleihen | ||

| Globale zinstragende Staats- und Unternehmensanleihen | Geringe Volatilität, geringe Korrelation mit Aktien und Schutz vor Deflation | ||

Tabelle 2. Analyse durch Lysa

Lysa inkludiert keine “alternativen” Anlageklassen, wie beispielsweise Währungen, Rohstoffe, Private Equity oder Hedgefonds, da die damit verbundenen Kosten und Risiken eine Erweiterung der Portfolio-Zusammensetzung nicht rechtfertigen.

2b. Wahl der Investmentfonds und ETFs, die die Anlageklassen und -faktoren am besten repräsentieren

Lysa verfügt über ein breit gestreutes Anlageuniversum und kann wählen, welcher Index für eine bestimmte Region am besten geeignet ist, oder, wenn es kostengünstiger ist, in alle Fonds und ETFs investieren, die in etablierten Märkten gehandelt werden. Lysa führt regelmäßig Analysen von Indizes, Fonds und ETFs durch, um die Strategie auszuwählen, die die gewünschten Anlageklassen am besten repräsentiert, entweder einzeln oder in Kombination mit anderen Fonds.

Wenn Lysa in zugrunde liegende Fonds und ETFs investiert, meiden wir in der Regel aktiv verwaltete Produkte und bevorzugen es, in Indexfonds zu investieren. Eine Vielzahl internationaler Studien hat gezeigt, dass 65-75 % der aktiv gemanagten Fonds jedes Jahr schlechter abschneiden als ihr Referenzindex. Studien zeigen auch, dass aktiv gemanagte Fonds, die den Index in einem Jahr übertreffen, ihn im darauffolgenden Jahr nicht mehr übertreffen [10]. Tabelle 3 stellt die Erkenntnisse einer Reihe bedeutender Studien dar, wonach aktiv gemanagte Fonds auf risikoadjustierter Basis jedes Jahr schlechter abschneiden als ihr Referenzindex. Lysa kennt keine vertrauenswürdige Studie, die zeigt, dass aktiv gemanagte Fonds im Durchschnitt besser abschneiden als ihr Referenzindex.

Tabelle 3: Unterdurchschnittliche Entwicklung aktiv gemanagter Fonds gegenüber dem Referenzindex

| Studie | Jährliche unterdurchschnittliche Entwicklung aktiv gemanagter Fonds nach Kosten gegenüber dem Referenzindex |

|---|---|

| Barras et al. (2010) | -0.5% |

| Berk and Binsbergen (2012) | -0.7% |

| Fama and French (2010) | -1.0% |

| Kosowski et al. (2006) | -1.2% |

Tabelle 3. Analyse durch Lysa

Bei der Auswahl eines Index werden verschiedene Faktoren analysiert, um sicherzustellen, dass das Exposure, das die Kunden erhalten, andere Teile des Portfolios auf kosteneffiziente Weise ergänzt. Zu diesen Faktoren gehören:

Unternehmensgröße: Lysa bemüht sich um eine möglichst breite Streuung und nimmt daher so viele Unternehmen wie möglich in den Index auf, unabhängig von ihrer Größe.

Regionale Exposure: Wie bei der Unternehmensgröße ist Lysa bestrebt, ein möglichst breites Exposure zu haben und in möglichst viele Länder und Regionen zu investieren.

Gewichtung der Unternehmen: Lysa orientiert sich hauptsächlich an marktgewichteten Indizes.

Liquidität und Handelbarkeit: Um die Transaktionskosten zu minimieren und die tägliche Liquidität zu gewährleisten, ist Lysa bestrebt, Indizes nachzubilden, die strenge Kriterien für die Liquidität der im Index enthaltenen Unternehmen aufweisen.

Bei Anlagen in Fonds und ETFs erfolgt die Analyse nach Unteranlageklassen. Für jede Sub-Anlageklasse werden die Fonds ermittelt, die die Sub-Anlageklasse am besten repräsentieren, entweder einzeln oder in Verbindung mit anderen Fonds. Diese Analyse umfasst:

Fondsgebühren:

Lysa ist darum bemüht, in Fonds mit den niedrigsten Gebühren innerhalb ihrer jeweiligen Anlageklasse zu investieren.Transaktionskosten des Fonds:

Lysa ist darum bemüht, Fonds auszuwählen, die effizient und zu niedrigen Transaktionskosten gehandelt werden.Provisionen, Aufschläge und Abwicklungsgebühren:

Lysa ist bestrebt, die mit dem Erwerb und der Veräußerung des Fonds verbundenen Kosten möglichst gering zu halten.Wie der Fonds gehandelt wird:

ETFs können zu jeder Tageszeit gehandelt werden. Ein klassischer Fonds wird einmal am Tag direkt mit der Fondsgesellschaft gehandelt. Lysa hat keine Präferenzen zwischen klassischen Fonds und ETFs. Lysa handelt nur auf etablierten Märkten.Die Liquidität des Fonds und der Wert der vom Fonds verwalteten Anlagen:

Lysa bevorzugt es, in liquide Fonds zu investieren, die ohne die Marktpreise zu beeinflussen leicht zu kaufen und zu verkaufen sind.Tracking-Differenz und Tracking-Fehler:

Lysa bewertet, wie gut der Fonds seinem zugrunde liegenden Index folgt und bevorzugt Fonds mit einer möglichst geringen Abweichung.Das Fondsdomizil:

Lysa bevorzugt Fonds, die die OGAW (Organismen für gemeinsame Anlagen in Wertpapieren)-Richtlinien erfüllen und von einer Genehmigungsbehörde im EWR (Europäischen Wirtschaftsraum) beaufsichtigt werden.Wie der Fonds seinen zugrunde liegenden Index repliziert (physisch oder synthetisch):

Lysa bevorzugt die physische Replikation.Reputation:

Lysa wählt nur Fondsmanager aus, die zuverlässig sind und die erforderlichen Kompetenzen für die Verwaltung eines Fonds besitzen.Steuerliche Aspekte des Fonds:

Lysa investiert in Fonds, die im EWR ansässig sind und eine optimale Steuersituation aufweisen. Die steuerliche Situation des Fonds hängt auch davon ab, auf welchem Markt er gehandelt wird, in was er investiert und ob er Dividenden ausschüttet.

Auf Grundlage dieser Kriterien haben wir folgende Fonds und ETFs ausgewählt:

Tabelle 4: Die von Lysa ausgewählten Fonds

Stand: November 2024. Die Liste kann sich im Laufe der Zeit ändern, sofern neue und, bessere Fonds eingeführt werden.

| Anlageklasse | Fonds/ETF | ||

| Aktien (Sub-Klassen) | |||

| Europäische Aktien | Lysa Global Equity Broad | ||

| US-Aktien | Lysa Global Equity Broad | ||

| Asien und Australien | Lysa Global Equity Broad | ||

| Schwellenländer | Vanguard Emerging Markets Stock Index Fund | ||

| Globale Small-Caps | Vanguard Global Small Cap Index | ||

| Festverzinslichen Wertpapiere (Sub-Klassen) | |||

| Europäische Staats- und Hypothekenanleihen | Vanguard Euro Government Bond Index Fund iShares Euro Government Bond Index Fund | ||

| Europäische indexgebundene Anleihen | Vanguard Eurozone Inflation-Linked Bond Index Fund | ||

| Europäische zinstragende Unternehmensanleihen | Vanguard Euro Investment Grade Bond Index Fund | ||

| Globale zinstragende Staats- und Unternehmensanleihen | Vanguard Global Bond Index Fund EUR Vanguard Global Short-Term Bond Index Fund - EUR | ||

Tabelle 4. Die von Lysa ausgewählten Fonds

Mehrere dieser Fondsanbieter bieten den Vermögensverwaltern Vertriebsprovisionen für Investitionen in die Fonds des jeweiligen Anbieters. Lysa erhält niemals Provisionen. Stattdessen stellt Lysa sicher, dass die Provisionen ihren Kunden zugute kommen, indem Lysa die Gebühren um den vollen Betrag der Provision reduziert. Wenn ein Fondsanbieter eine Vertriebsprovision in Höhe von 50 % auf eine Jahresgebühr von 0,2 % anbietet, beträgt die effektive Gebühr für Lysas Kunden in diesem Fonds 0,1 %.

2c. Festlegung der optimalen Kombination zwischen verschiedenen Investmentfonds und ETFs

Lysas Anlagephilosophie basiert auf der Annahme, dass die Finanzmärkte effizient sind, was bedeutet, dass eine höhere erwartete Rendite ein höheres Risiko voraussetzt. Dies wird durch umfangreiche, gut fundierte Studien belegt, die zeigen, dass aktive Anlagestrategien (die darauf abzielen, höhere Renditen zu erzielen, ohne mehr Risiko einzugehen, d.h. "Alpha" zu schaffen) im Durchschnitt schlechter abschneiden oder einen wertneutralen Gewinn vor Gebühren leisten. Jedes Jahr erzielen einige aktive Manager eine höhere risikoadjustierte Rendite als erwartet, während andere eine niedrigere Rendite erzielen. Es hat sich als nahezu unmöglich erwiesen, im Voraus aktive Manager zu ermitteln, die verlässlich eine positive risikoadjustierte Rendite (Alpha) erwirtschaften [11]. Für Anleger sind aktive Anlageformen daher in der Regel auch ohne Berücksichtigung von Gebühren unattraktiv. Keine von Lysas Portfolioentscheidungen zielt darauf ab, unterbewertete Anlagen zu identifizieren oder auf andere Weise fehlerhafte Bewertungen auf den Finanzmärkten zu erkennen.

Lysa ist davon überzeugt, dass ein ausgewogenes Portfolio für alle Anleger auf globalen Investitionen auf dem Weltmarkt beruht. Für festverzinsliche Wertpapiere hat Lysa ein Portfolio konstruiert, das auf eine geringe Korrelation mit Aktien und eine niedrige Volatilität ausgerichtet ist. Der Aktienanteil im Portfolio soll zum Erzielen einer Rendite zuständig sein, wohingegen der Anteil der festverzinslichen Wertpapiere dem Portfolio Stabilität verleihen und große Wertverluste des Portfolios in wirtschaftlich schlechten Zeiten verringern soll.

Der Anteil der festverzinslichen Wertpapiere besteht aus einer breiten Auswahl verschiedener Arten, wie beispielsweise Anleihen von Staaten, Unternehmen und anderen Organisationen. Lysa legt großen Wert darauf, dass das Portfolio der festverzinslichen Wertpapiere eine geringe Kovarianz mit dem Aktienportfolio aufweist. Im Gegensatz zum Aktienportfolio wird ein Großteil der Investitionen auf dem europäischen Anleihenmarkt getätigt und nur ein kleiner Anteil des Portfolios wird in ausländische festverzinsliche Wertpapiere investiert. Sofern es praktikabel ist, verteilt Lysa die Risiken auch auf traditionelle, "nominale" und inflationsgeschützte, "reale" und festverzinsliche Wertpapiere sowie auf verschiedene Laufzeiten.

2d. Individualisierte Zusammenstellung geeigneter Kundenportfolios

Um jedem Kunden ein geeignetes Portfolio anzubieten, benötigt Lysa Kundeninformationen zu Investitionszweck, finanzieller Situation, Renditeerwartung und Risikobereitschaft. Aus diesem Grund stellt Lysa den Kunden einige Fragen und führt eine sogenannte Eignungsbeurteilung durch. Lysa kombiniert objektive Fragen wie "Wie hoch ist Ihr monatliches Einkommen?" mit subjektiven Fragen wie "Was ist Ihnen beim Sparen am wichtigsten?". Die Mischung aus objektiven und subjektiven Fragen ermöglicht es Lysa, das “Big Picture” zu sehen. Lysa führt diese Analyse auch dann durch, wenn die Antworten des Kunden einheitlich sind. Wenn die Antworten des Kunden inkonsistent sind, hat der Kunde vermutlich eine geringere Risikobereitschaft, und deshalb wird das Risiko in der empfohlenen Portfoliozusammensetzung nach unten korrigiert.

Anschließend erhält der Kunde Zugang zu einem Entscheidungshilfe-Tool, mit dem er sein Risikoniveau anpassen und den Anlageschwerpunkt wählen kann. Wählt der Kunde ein deutlich risikoreiches oder weniger risikoreiches Portfolio als das von Lysa empfohlen, so wird dem Kunden von einer Investition abgeraten, da Lysa das Portfolio für den Kunden als ungeeignet erachtet.

Um individuell angepasstes, kosteneffizientes und sicheres Anlegen zu ermöglichen, verwaltet Lysa die OGAW-Fonds „Lysa Global Equity Broad“, „Lysa Emerging Markets Equity Broad“, „Lysa Global Small Cap Equity Broad“ und „Lysa Global Fixed Income“ (zusammen „Lysa Fonds“). Aus Lysas Sicht repräsentieren diese Fonds eine optimale Kombination aus Sub-Klassen (Geografien und Risikoniveau). Lysa-Fonds erwerben die von Lysa in der zweiten Phase des Anlageprozesses sorgfältig ausgewählten Fonds (siehe 2b: Wahl der Investmentfonds und ETFs, die die Anlageklassen und -faktoren am besten repräsentieren). Lysas Kunden werden zu Anteilseignern der Lysa-Fonds und damit zu Miteigentümern der von Lysa ausgewählten Fonds. Lysa verwendet diese Fondsstruktur aus folgenden Gründen:

- Es wird sichergestellt, dass der Kunde Anteilseigner an den Lysa-Fonds ist. Sollte Lysa etwas widerfahren, sind die Anlagen des Kunden in den Lysa-Fonds gesichert. Die Fonds erfüllen eindeutige und anerkannte Anforderungen.

- Die Skaleneffekte sind sowohl bei der Verwaltung als auch bei der Überwachung kosteneffizient. Die individuelle Kaufkraft aller Lysa-Kunden wird "gebündelt", sodass die Kunden bessere Konditionen erhalten, als sie einzeln erhalten würden, was zu niedrigen Transaktionskosten führt.

- Dies bedeutet, dass Lysas Kunden vollständig investiert sind. Da Lysas Kunden Anteile an den Lysa-Fonds besitzen, wird der gesamte in den Fonds investierte Wert wird im richtigen Verhältnis angelegt, sodass das Problem der sogenannten Bruchteilsanteile vermieden wird.

Durch die Kombination beider Fonds können die Kapitalanlagen jedes Kundens an der sogenannten "effizienten Grenze" angelegt werden, um die Rendite der Kunden unter Berücksichtigung der individuellen Anlagerisikobereitschaft zu maximieren.

2e. Überwachung, Rebalancierung und Aktualisierung der Kundenportfolios

Ein Portfolio, das Aktien und festverzinsliche Wertpapiere kombiniert, kann sich im Zeitverlauf verändern und bleibt nicht immer optimal. Dafür gibt es folgende Gründe:

- Es gibt eine schnelle Entwicklung kostengünstiger Indexprodukte. Neue, bessere Fonds werden auf den Markt gebracht.

- Marktschwankungen haben zur Folge, dass das Portfolio des Kunden von der ursprünglichen Allokation abweicht. Dementsprechend weicht das Risiko von dem gewünschten Risikoniveau ab.

- Die Konditionen und der Anlagezweck der Spareinlagen und Kapitalanlagen des Kunden können sich ändern.

Um eine effiziente Vermögensverwaltung und ein konstantes Risikoniveau zu gewährleisten, überwacht Lysa die Anlagen des Kunden kontinuierlich. Lysa nimmt Rebalancierungen des Portfolios vor, wenn dieses von der Zielallokation abweicht und stellt so sicher, dass der Kunde ein optimales Portfolio beibehält. Eine Analyse von David Swensen, Chief Investment Officer der Yale Universität, hat gezeigt, dass neu gewichtete Portfolios im Durchschnitt über 10 Jahre eine um 0,4% höhere jährliche Rendite bei geringerem Risiko erzielten als Portfolios, die nicht neu gewichtete wurden [12]. Eine Analyse von Burt Malkiel und Charley Ellis kam über verschiedene 10-Jahreszeiträume zu einem ähnlichen Ergebnis [13].

Lysa tritt auch mit Kunden in Kontakt, deren Situation sich geändert hat. In diesem Fall kann Lysa neue Anlagevorschläge unterbreiten und das Portfolio dementsprechend aktualisieren. Lysa ist stets bestrebt, die Kundenerfahrungen und Investitionen zu verbessern. Lysas System ist flexibel, und wenn Lysa Optimierungen durchführt, kommen diese automatisch den Kunden zugute.

3. Fazit

Lysa kombiniert das Expertenwissen eines erfahrenen Investment-Teams mit einer intelligenten automatisierten Anlageplattform. Das bedeutet, dass Lysa eine effiziente Vermögensverwaltung anbieten kann, die die Rendite der Kunden auf Basis ihrer individuellen Ziele, finanziellen Situation und Risikobereitschaft maximiert. Nach Beseitigung der Interessenkonflikte zwischen sich selbst und den Kunden, kann Lysa eine Anlageoption mit geringen Gebühren, guter Diversifikation und hoher Renditeerwartung ermöglichen.

Risikoinformationen

Die Anlage in Wertpapieren ist immer mit Risiken verbunden. Der Wert des Fonds kann sowohl steigen als auch fallen. Sie erhalten möglicherweise nicht immer den gesamten von Ihnen investierten Betrag zurück. Die historische Wertentwicklung bietet keine Garantie für die zukünftige Wertentwicklung.

Referenzen

- Re, A. and Chen J. (2002), "Asymmetric Correlations of Equity Portfolios”

- Ang, A., Chen, J. and Xing, Y. (2002) Downside Risk Review of Financial Studies

- Re, A. (2014) "Asset Management: A Systematic Approach to Factor Investing ", Oxford Financial Press

- Arnott, R., Berkin, A., &; Ye, J. (2000). “How Well Have Taxable Investors Been Served in the 1980s and 1990s? ” Journal of Portfolio Management

- Barras, L., Scaillet, O. and Wermers, R. ”False Discoveries in Mutual Fund Performance: Measuring Luck in Estimated Alphas ", The Journal of Finance

- Berk, J. and van Binsbergen, J. (2012), "Measuring Managerial Skill in the mutual fund industry”, National Bureau and Economic Research

- Bogle, J. (2009) Common Sense on Mutual Funds Wiley

- Brinson, G., Hood, L. and Beebower, G (1986) "Determinants of Portfolio Performance. ” Financial Analyst Journal

- Brinson, G., Singer, D. and Beebower, G. (1991) Determinants of Portfolio Performance II: An Update, Financial Analysts Journal

- Carhart, M, 1997, "On the persistence of Mutual Fund Performance", Journal of Finance

- Cremers, M., Halling, M., and Weinbaum, D. (2015) "Aggregate Jump and Volatility Risk in the Cross Section of Stock Returns” The Journal of Finance

- Dimson, E., Marsh, P. and Staunton, M. (2000) “Triumph of the Optimists: 101 Years of Global Investment Returns", Princeton University Press

- Fama, E. and French, K., (1992) "The cross-section of expected stock returns”, Journal of Finance

- Flam, H. and Vestman, R. (2014) "Swedish Equity Mutual Funds 1993-2013: Performance, Persistence and Presence of Skill

- Frennberg P. and Hansson B. (1992) Swedish stocks, bonds, bills and inflation (1919-1990), Applied Financial Economics

- Ibbotson, R. G. and Kaplan, P.D. (2000) "Does Asset Allocation Policy Explain 40, 90, or 100 Percent of Performance", Financial Analysis Journal

- Jegadeesh, N. and Titman, S. (1993) "Returns to buying winners and selling losers: Implications for stock market efficiency ", Journal of Finance

- Jegadeesh, N. and Titman, S. (2001) ”Profitability of momentum strategies: An evaluation of alternative explanations", Journal of Finance

- The Swedish Consumer Agency's report (2014:14) ”Long-term financial saving services to consumers - basis for assessing opportunities for action”

- Kosowski R., Timmermann A. and Wermers R. (2006) Can mutual fund 'stars' really pick stocks? New evidence from a boot analysis ", Journal of finance

- Markowitz H. (1952) "Portfolio Selection" Journal of Finance

- Malkiel B., (2012) "A Random Walk Down Wall Street”, Norton & Company

- Malkiel B. & Ellis C. (2013) "The Elements of Investing”, John Wiley & Sons

- Sharpe, W. (1964) "Capital Asset Prices: A Theory of Market Equilibrium Under Conditions of Risks, Journal of Finance

- Siegel, J. J. (2014) "Stocks for the Long Run”, McGraw Hill

- Swensen, D. (2005) Unconventional Success Free Press

Fußnoten

- Markowitz (1952)[Zur Erwähnung]

- Arnott et al. (2000), Bogle (2009), Malkiel (2012), Flam och Vestman (2014) and Cremers et al (2015)[Zur Erwähnung]

- Markowitz (1952)[Zur Erwähnung]

- Studies show that financial services provided and recommended are adversely affected by conflicts of interest and incentives. As an example, see the Swedish Consumer Agency’s report (2014:14)[Zur Erwähnung]

- Markowitz (1952), Sharpe (1964), Brinson et al. (1986), Brinson et al. (1991) och Ibbotson och Kaplan (2000)[Zur Erwähnung]

- See Fama and French (1992), Jegadeesh and Titman (1993, 2001).[Zur Erwähnung]

- Siegel (2014), Dimson et al. (2000)[Zur Erwähnung]

- Volatility is defined as the standard deviation of an asset's return.[Zur Erwähnung]

- Ang och Chen (2002)[Zur Erwähnung]

- See e.g. Bogle (2009), Malkiel (2012), Arnott, Berkin and Ye (2000) and Flam and Vestman (2014).[Zur Erwähnung]

- Carhart (1997)[Zur Erwähnung]

- Swensen (2005)[Zur Erwähnung]

- Malkiel & Ellis (2013)[Zur Erwähnung]