8 Minuten Lesezeit

Warum sollte ich mich für den Effekt der Gebühren-auf-Gebühren interessieren?

Jeder kann spekulieren, aber niemand kann zukünftige Erträge vorhersagen. Welche Aktien, Fonds, Sektoren oder Märkte in 1, 5 oder 30 Jahren die "Gewinner" sein werden, ist und bleibt ein Rätsel. Das Einzige, was wir über die zukünftigen Erträge wissen, ist, dass die Höhe der Gebühren einen entscheidenden Einfluss haben. Je höher die Gebühr, desto mehr Kapital wird im Laufe der Zeit verbraucht.

- Der Effekt des Zinseszins

- Was ist der Gebühren-auf-Gebühren-Effekt?

- Der Unterschied zwischen einer 1,5% und 0,4% Gebühr

- "Die Gebühr spielt keine Rolle - es ist die Rendite, die zählt"

- 8 von 10 Managern schaffen es nicht, ihren Index zu übertreffen

- Evidenzbasiertes Sparen

Der Effekt des Zinseszins

Was uns Anleger eint, ist das Ziel, unser Geld wachsen zu lassen. Der Effekt des Zinseszins ist das Phänomen, das auftritt, wenn Ihr Geld exponentiell wächst und sowohl auf das Geld, das Sie eingezahlt haben, als auch auf die Zinsen selbst, um die Ihr Geld bereits gewachsen ist, Zinsen erwirtschaftet werden. Dies ist der Zinseszins oder eben die Rendite auf vergangene Erträge.

Mit verschiedenen Online-Rechnern ist es heute einfach, das potenzielle Wachstum Ihres Vermögens zu berechnen und die Kraft des Zinseszins im Laufe der Zeit zu erkennen. Bei diesen Rechnern geben Sie in der Regel den Betrag, den Sie sparen möchten, den Anlagehorizont und die erwartete Rendite ein.

Das ist schön und gut, aber aus irgendeinem Grund fehlt ein wichtiger Parameter - nämlich die jährlichen Gebühren, die jedes Jahr einen Teil der Rendite und Ihres Kapitals auffrisst. Da es den meisten Vermögensverwaltern nicht gelingt, ihren Vergleichsindex im Laufe der Zeit zu schlagen, ist die Höhe der Gebühren ein äußerst wichtiger Faktor, den es zu berücksichtigen gilt.

Was ist der Gebühren-auf-Gebühren-Effekt?

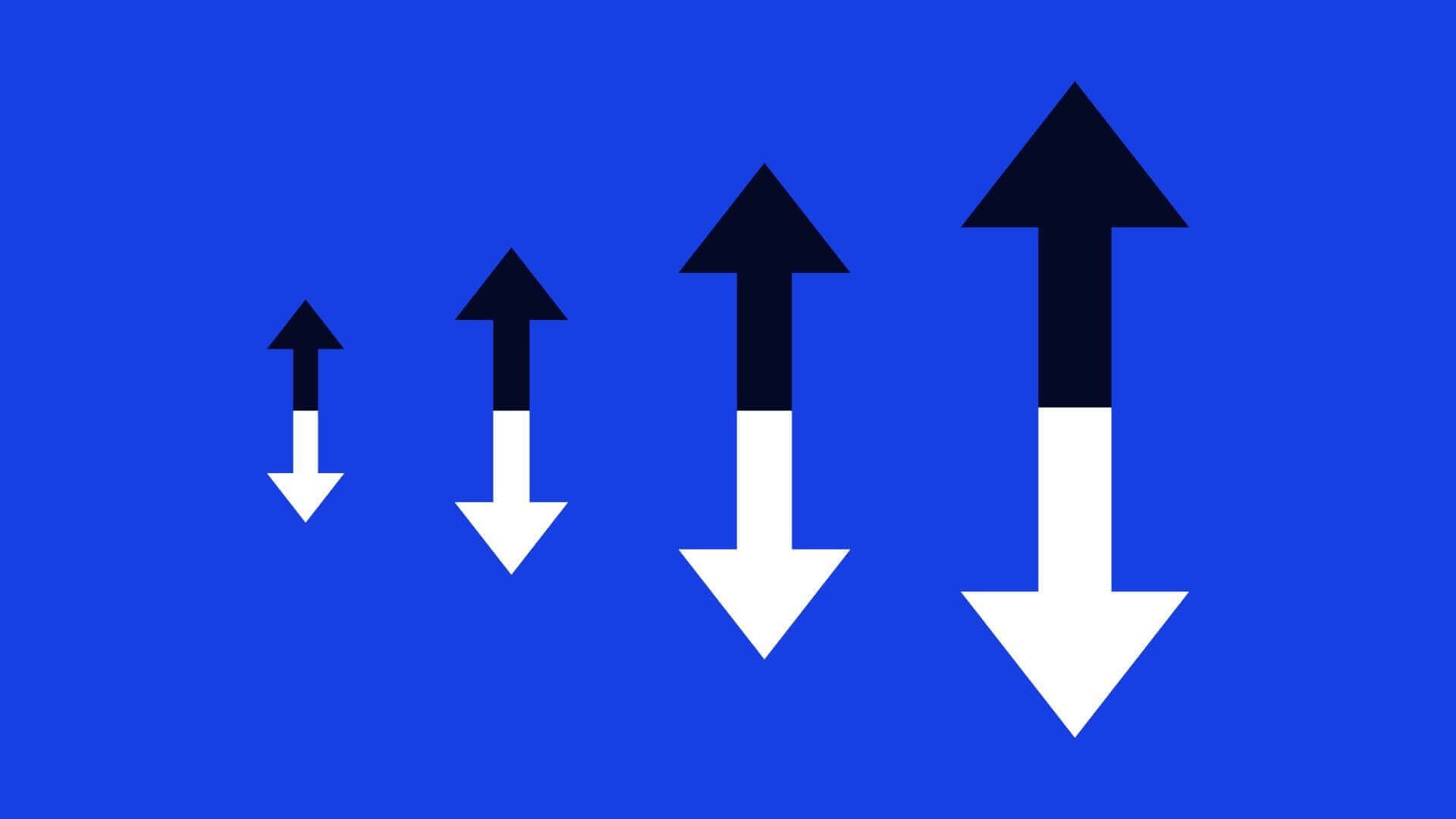

Der Gebühren-auf-Gebühren-Effekt ist ein nicht so bekanntes (oder tolles) Phänomen wie der Zinseszins, doch seine Wirkung kann enorm sein. Je höher die Gebühren sind, die Sie zahlen, desto mehr Geld verschwindet jährlich von Ihrem Vermögen. Dadurch wird Ihr Vermögen auf lange Sicht ausgehöhlt - je mehr Geld durch Gebühren abgezogen wird, desto weniger Geld bleibt übrig, das durch den Zinseszins wachsen kann.

Stellen Sie sich das Sparen wie einen Schneeball vor, der vorwärts rollt und immer größer wird. Je größer der Ball wird, desto mehr Schnee kann er aufnehmen und noch größer und noch schneller werden. Je niedriger die Gebühren sind, desto mehr Schnee bleibt auf dem Ball liegen, sodass er eine bessere Chance hat zu wachsen als die Bälle, die aufgrund höherer Gebühren jedes Jahr größere Teile verlieren.

Was ist der Unterschied zwischen einer 1,5 % und 0,4 % Gebühr?

Person A und B haben jeweils ein Fondssparkonto, das eine durchschnittliche jährliche Rendite von 7 % vor Gebühren aufweist. Beide beginnen mit einem Anfangskapital von 10.000 € und sparen laufend 300 € je Monat. Der einzige Unterschied besteht darin, dass Person A 1,5 % an jährlichen Gebühren zahlt, während Person B nur 0,4 % zahlt.

Die folgenden Berechnungen berücksichtigen keine Steuern und die Beträge sind auf die nächste ganze Zahl gerundet, sodass einige Berechnungen um wenige Cent abweichen können.

Nach dem ersten Jahr

Jahr 1: Person A

14 552 € (Wert)

- 218,30 € (jährliche Gebühren von 1,5%)

= 14 333,70 € auf dem Konto nach 1 Jahr

Jahr 1: Person B

14 552 € (Wert)

- 58,20 € (jährliche Gebühren von 0,4 %)

= 14 493,80 € auf dem Konto nach 1 Jahr

Da sowohl Person A als auch Person B mit demselben Anfangskapital von 10.000 € beginnen und monatlich denselben Betrag sparen, ist die Rendite vor Gebühren für beide gleich hoch. Dennoch gibt es bereits eine Differenz von 160 €. Und ein paar Tausend hier und da werden vielleicht nicht als ein so großer Unterschied wahrgenommen. Aber genauso wenig wie der Zinseszins in kurzer Zeit gerecht bewertet werden kann, ist dies bei dem Gebühren-auf-Gebühren-Effekt möglich. Spulen wir ein paar Jahre nach vorn und beobachten, was passiert:

Nach 10 Jahren

Jahr 10: Person A

66 522,50 € (Wert)

- 997,80 € (jährliche Gebühren von 1,5 %)

= 66 524,70 € auf dem Konto nach 10 Jahren

Jahr 10: Person B

71 131,70 € (Wert)

- 284,50 € (jährliche Gebühren von 0,4 %)

= 70 847,20 € auf dem Konto nach 10 Jahren\

Hier zeigt sich der Effekt von den Gebühren auf die Gebühren. Obwohl der Unterschied in den Jahresgebühren für das Jahr 10 "nur" 713,30 € zwischen Person A und Person B beträgt, unterscheiden sich ihre Kontowerte immer noch um mehr als 4 300 €. Dies ist das Ergebnis von zwei Ursachen:

Der kumulierte Wert der höheren Gebühren, die Person A in den Jahren 1-9 gezahlt hat, hat dazu geführt, dass diese Person jedes Jahr mit weniger Geld angefangen hat, als Person B.

Dies wiederum führt zu einer Negativspirale, bei der jedes Jahr weniger Kapital die Möglichkeit hat, zu wachsen, was den Zinseszins und die zukünftigen Erträge verringert.

Ein paar Jahre später können wir noch deutlicher sehen, wie der Gebühren-auf-Gebühren-Effekt immer mehr von der Rendite auffrisst und diese sich mehr und mehr von der Seite des Anlegers auf die Seite des Vermögensverwalters verlagert.

Nach 20 Jahren

Jahr 20: Person A

161 856,80 € (Wert)

- 2 427,90 € (jährliche Gebühren von 1,5%)

= 159 428,90 € auf dem Konto nach 20 Jahren

Jahr 20: Person B

186 586,50 € (Wert)

- 746,30 € (jährliche Gebühren von 0,4%)

= 185 840,20 € auf dem Konto nach 20 Jahren

Der Trend wird immer deutlicher. Im Jahr 20 zahlt Person A über 1 600 € mehr an Gebühren als Person B. Gleichzeitig bedeutet der Gebühren-auf-Gebühren-Effekt, dass das Gesamtkapital am Ende des 20. Jahres um mehr als 25 000€ niedriger ist als bei Person B.

Lassen Sie uns weiter vorspulen. Obwohl 50 Jahre ein unergründlicher Zeithorizont zu sein scheint, ist er für viele Anleger, insbesondere für junge Menschen, die für den Ruhestand sparen, von großer Bedeutung:

Nach 50 Jahren

Jahr 50: Person A

1 056 923,90 € (Wert)

- 15 853,90 € (jährliche Gebühren von 1,5 %)

= 1 041 070,-- € auf dem Konto nach 50 Jahren

Jahr 50: Person B

1 596 440,60 € (Wert)

- 6 385,80 € (jährliche Gebühren von 0,4 %)

= 1 590 054,80 € auf dem Konto nach 50 Jahren

Es ist nun 50 Jahre her, dass unsere Personen A und B mit jeweils 10.000 € Startkapital und einem monatlichen Sparplan von 300 € zu investieren begonnen haben. Beide Personen hatten genau den gleichen jährlichen Wertzuwachs ihrer Fonds in Höhe von 7 %. Person A mit einer Gebühr von 1,5 % hat nun 1.04 Millionen Euro auf dem Konto, während Person B mit einer Gebühr von 0,4 % fast 550 Tausend Euro mehr besitzt.

In diesen 50 Jahren hat Person A insgesamt 253 191,40€ an Gebühren gezahlt, während Person B 91 178,30€ gezahlt hat. Ein Unterschied von etwa 160 000€. Die verbleibende Differenz von fast 400 000€ ist eine direkte Folge des Gebühren-auf-Gebühren-Effekts, der sich Jahr für Jahr wie eine nasse Decke über den Zinseszins gelegt hat und die Rendite reduziert.

"Die Gebühren spielen keine Rolle - es ist die Rendite, die zählt"

Es wird immer wieder Stimmen geben, die argumentieren, dass die Höhe der Gebühren nicht so wichtig ist, und es stattdessen auf die Rendite ankommt. Da aber niemand - weder Einzelpersonen, noch professionelle Manager - in die Zukunft sehen oder etwas über künftige Renditen wissen können, handelt es sich um einen Ansatz, der mit Zeit und Raum spielt. Es ist leicht, im Nachhinein klüger zu sein, und es ist leicht, im Voraus zu spekulieren. Aber es ist unmöglich zu wissen, was tatsächlich passieren wird.

"Du hättest Apple vor 10 Jahren kaufen sollen"

Heute kann man leicht sagen: "Natürlich hättet ihr Apple, Facebook und Google vor zehn Jahren kaufen sollen". Oder: "War doch klar, dass der FC Bayern München die Bundesliga gewinnen würde- sieh dir nur die Mannschaft an, die sie hatten". Aber wahrscheinlich war es damals noch nicht so klar. In diesem Fall hätte wahrscheinlich jeder genau diese Aktien gekauft, eine Wette auf diese Mannschaft abgeschlossen, kurz vor dem Einbruch verkauft oder die richtige Zahl im Lotto gezogen.

Dieses Ratespiel funktioniert auch in die andere Richtung - darüber zu spekulieren, was in der Zukunft passieren könnte.

Besonders die sogenannten "Experten", äußern sich gerne darüber, wie sich der Aktienmarkt in naher Zukunft entwickeln wird. Nicht selten warnen sie vor einem Abschwung, nachdem dieser bereits stattgefunden hat (oder eben umgekehrt- sie warnen vor etwas, das letztendlich nie eintritt). Zur Jahreswende 19/20 glaubten beispielsweise viele, dass der Aktienmarkt seine Aufwärtsspirale im Frühjahr fortsetzen würde. "Ja, aber mit Corona konnte doch niemand rechnen", werden Sie vielleicht denken. Ganz genau. So wie damals niemand wusste, was als Nächstes passieren würde, weiß auch heute niemand, was bald geschehen wird.

8 von 10 Managern scheitern

Wenn Sie bei einem Manager investieren, der gegen eine höhere Gebühr behauptet, höhere Renditen als der Vergleichsindex erzielen zu können, setzen Sie Ihr Geld darauf, dass dieser Manager mehr über die Zukunft weiß als alle anderen. Das ist eine Risikoprämie, die sich selten auszahlt.

Selbst wenn ein Fonds sehr gut in der Vergangenheit abgeschnitten hat und sich mit "wir haben den Index zwei Jahre in Folge geschlagen" vermarktet, oder "so viel ist unser Fonds im Jahr 2021 gewachsen", hat dies keinen Einfluss darauf, wie der Fonds in Zukunft abschneiden wird. Die historische Wertentwicklung ist keine Garantie für die zukünftige Wertentwicklung. Umgekehrt gilt das Gleiche: Es gibt keine Forschungsergebnisse, die belegen, dass ein Fonds, der eine Zeit lang schlecht abgeschnitten hat, in Zukunft wieder gut läuft.

Untersuchungen zeigen immer wieder, wie schwierig es für aktive Manager ist, ihren Referenzindex zu schlagen und damit ihren Kunden eine bessere Rendite zu bieten. Den Daten von SPIVA zufolge gelingt es 8 von 10 Managern nicht, ihren Vergleichsindex über einen Zeitraum von 10 Jahren zu schlagen. Dies ist größtenteils auf den Gebühren-auf-Gebühren-Effekt zurückzuführen. Vermögensverwalter laufen ständig hinter den entgangenen Renditen hinterher, die mit den hohen Gebühren einhergehen.

Wie viel sind Sie bereit zu verwetten?

Die Investition in spezielle Nischenfonds mit hohen Gebühren kann sowohl spannend als auch rentabel sein, vor allem, wenn es Ihnen gelingt, den "Gewinner" zu finden. Aber die Chancen (20 %) stehen nicht sehr gut. Die Frage, die Sie sich stellen sollten, bevor Sie eine solche Anlageentscheidung treffen, lautet: Wie viel von meinem Geld bin ich bereit zu investieren, wenn es mir gelingt, den richtigen Manager zu finden? Wenn die Antwort weniger als 100 % beträgt, empfehlen wir Ihnen, in kostengünstige, breit angelegte Indexfonds mit einem ausgewogenen Risikoprofil zu investieren, das zu Ihnen und Ihren Anlagezielen passt. Oder Sie kommen zu Lysa und wir erledigen dies für Sie.

Evidenzbasiertes Anlegen

Keiner kann in die Zukunft sehen. Auf dieser einfachen Wahrheit baut Lysas Anlagestrategie auf. Anstelle von Spekulationen bieten wir evidenzbasierte Sparstrategien an, die sich auf die beiden Faktoren konzentrieren, von denen wir im Voraus wissen, dass sie für eine gute Rendite wichtig sind - niedrige Gebühren und eine hohe Diversifizierung (nicht alles auf eine Karte setzen).

Das bezahlst du bei Lysa

Die Gesamtgebühr für den durchschnittlichen Lysa-Kunden beträgt ca. 0,4% pro Jahr und setzt sich aus drei Teilen zusammen - der Gebühr, die direkt an uns bei Lysa geht (Portfolioverwaltungsgebühr Fondsverwaltungsgebühr), der Gebühr, die an die Fonds geht, in die wir Ihr Geld investieren (Gebühren für die zugrunde liegenden Anlagen), und dann gibt es noch Kosten, die beim Handel mit zugrunde liegenden Instrumenten anfallen (Transaktionskosten).

Anstatt die Gebühren heimlich zu erhöhen, versuchen wir, die Gebühren für unsere Kunden zu senken, was uns bisher fünfmal gelungen ist.

Es sollte einfach sein, richtig zu sparen

Und schwer sein, falsch zu sparen. Bei Lysa beginnt alles mit der Beantwortung einiger Fragen zu Ihrer finanziellen Situation und Ihren Sparzielen. Danach präsentieren wir Ihnen ein an Ihr Risiko angepasstes Portfolio mit einigen unserer Meinung nach besten und günstigsten Indexfonds und ETFs des Marktes. Wenn Sie eine Einzahlung auf Ihr Lysa-Konto vornehmen, wird Ihr Geld automatisch gemäß der von Ihnen gewählten Zielallokation investiert. Clever, einfach, kostengünstig und nicht sehr aufregend.

Danke, dass Sie sich die Zeit genommen haben, bis hierhin zu lesen. Passen Sie auf sich auf, und denken Sie daran, dass Investitionen in Wertpapiere und Investmentfonds immer mit Risiken verbunden sind. Eine Anlage kann sowohl im Wert sinken als auch steigen, und es ist nicht sicher, dass Sie das investierte Kapital zurückbekommen.

Investitionen in Wertpapiere und Fonds sind immer mit Risiken verbunden. Eine Anlage kann sowohl im Wert sinken als auch steigen, und es gibt keine Garantie, dass Sie das investierte Kapital zurückerhalten.

![Autor: [object Object]](https://cms.lysa.de/uploads/noak_8295189480.png)