Bildtext: Lysas Gründer*innen: Emilie Andersson (COO), Patrik Adamson (CEO) und Henrik Littecke.

6 Minuten Lesezeit

Checkliste: 3 einfache Schritte für eine bessere private Finanzplanung

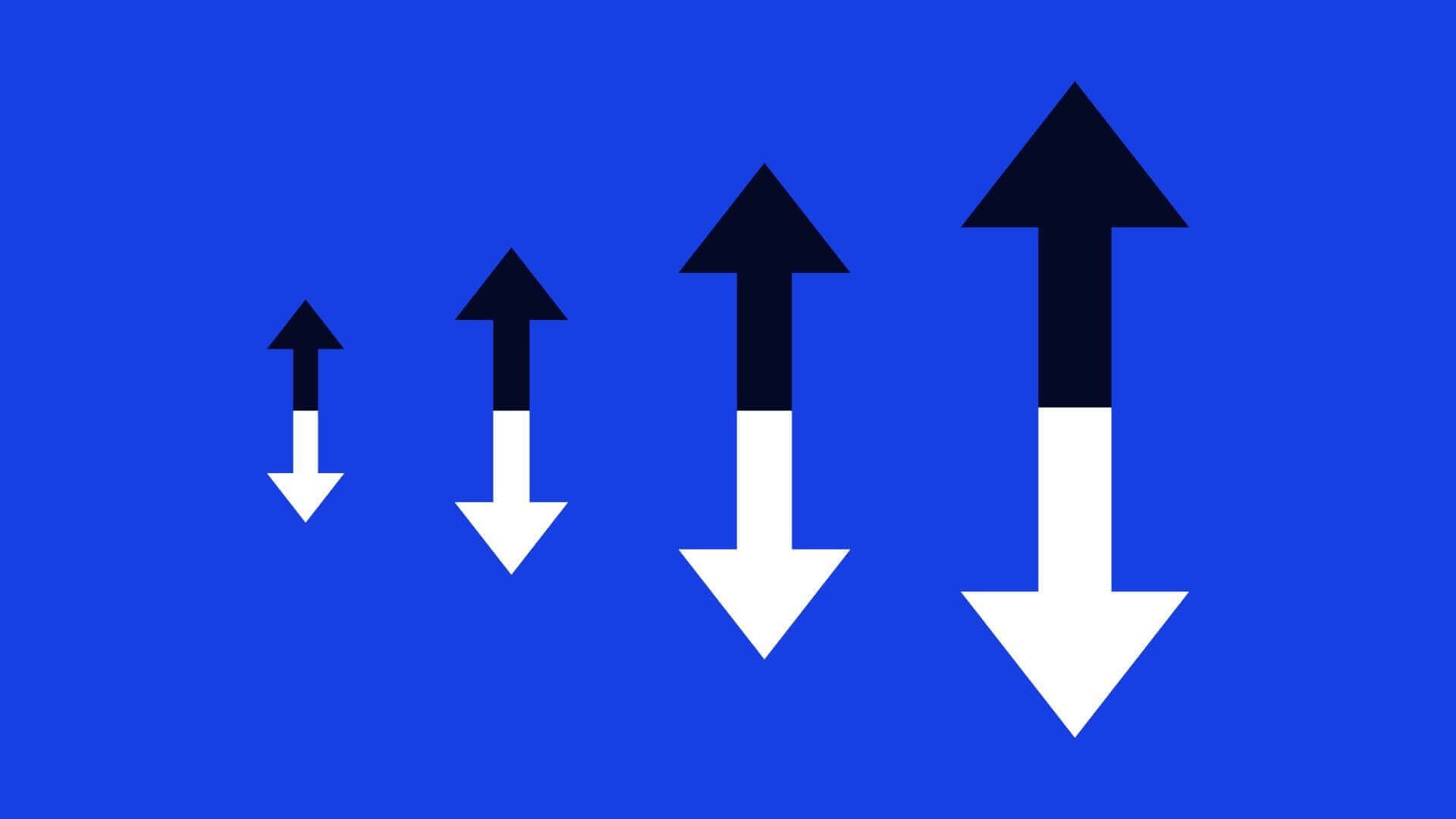

“Der beste Tag, um mit dem Investieren zu beginnen, war gestern - der zweitbeste ist heute.” So heißt es oft, wenn man über das Thema Geldanlagen spricht. Es besteht kein Zweifel daran, dass es wichtig ist, sein Geld für sich arbeiten zu lassen. Weniger geredet wird jedoch über die zwei Schritte, die vor dem Geld anlegen kommen sollten - nämlich das Abbezahlen teurer Kredite und den Aufbau eines Puffers. Wir werden uns drei wichtige Schritte genauer ansehen, die zu einer besseren Finanzplanung verhelfen und erläutern, warum das Investieren an der Börse nicht immer die beste Alternative ist.

Weniger geredet wird jedoch über die zwei Schritte, die vor dem Geld anlegen kommen sollten - nämlich das Abbezahlen teurer Kredite und den Aufbau eines Puffers. Wir werden uns drei wichtige Schritte genauer ansehen, die zu einer besseren Finanzplanung verhelfen und erläutern, warum das Investieren an der Börse nicht immer die beste Alternative ist.

Schritt 1: Schlechte Kredite abbezahlen

Schritt 2: Einen Puffer aufbauen

Schritt 3: Geld anlegen

Schritt 1: Zahlen Sie schlechte Kredite ab

Der erste Schritt zu einer besseren Planung Ihrer privaten Finanzen beinhaltet eine Inventur Ihrer Einnahmen und Ausgaben. Wie viel nehmen Sie im Monat ein und wie viel geben Sie aus? Durch das Zusammenstellen Ihrer Kosten verschaffen Sie sich einen guten Überblick darüber, wohin Ihr Geld verschwindet, was Sie dagegen tun können und wie viel Sie möglicherweise jeden Monat zur Seite legen können. Ein wichtiger Kostenpunkt für viele sind die Ausgaben, die mit einem Kredit verbunden sind - Tilgung und Zinsen.

Unterschied zwischen guten und schlechten Krediten

Bei Krediten gibt es Unterschiede. Ein Darlehen für das Eigenheim ist ein Beispiel für einen „guten Kredit" - er kommt oft mit einem günstigen Zinssatz im Bezug zum Markt und beinhaltet eine Sicherheit in Form eines Eigenheims, das du (teilweise) besitzt und das zwei wichtige Dinge bietet: physische (Wände und Dach) und finanzielle Sicherheit.

Ein "schlechter Kredit" beschreibt oft schnelle Konsumentenkredite und teure Kreditkartenkäufe, die oft mit viel zu hohen Zinsen verbunden sind.

"Kaufe jetzt - zahle (am besten nicht) später"

Die Normalisierung von Krediten solcher Art hat innerhalb der letzten Jahre zu einem Verhalten beigetragen, das den Kreditkartenkauf zu etwas ganz Natürlichem macht. Hierbei handelt es sich oft um Sachen und Gegenstände, die man eigentlich nicht braucht oder die man sich nicht einfach so leisten kann.

Kreditunternehmen lieben es, wenn Sie nicht zurückzahlen

Diese Unternehmen wollen nicht, dass Sie den Kredit sofort zurückzahlen, denn sie verdienen ganz einfach kein Geld daran. Sie verdienen an all jenen Personen, die den Kredit nicht abbezahlen, sondern "nur" die Zinsen zahlen. Auf diese Weise bleibt die ursprüngliche Schuld mehr oder weniger intakt, aber die Zinsen (d. h. die Kosten, um das Geld überhaupt zu bekommen) fließen direkt in die Taschen der Unternehmen. Oft sind die gesamten Zinskosten nach einiger Zeit so viel wert wie der Kredit selbst (mit dem einfachen Unterschied, dass der Kredit noch nicht zurückgezahlt ist).

Heute aktiv werden

Wir halten dies, gelinde gesagt, für ein fragwürdiges Geschäftsmodell, das nicht nur das Vertrauen in die Finanzbranche insgesamt zerstört, sondern auch jeden Tag die Gefahr birgt, die persönlichen Finanzen eines Menschen zu zerstören.

Als Vermögensverwalter können wir nicht umhin kommen, es für falsch anzusehen, dass Ihr Geld in den Taschen von Kreditunternehmen landet, anstatt auf Ihrem Konto, in einem Puffer oder auf einem Sparkonto.

Schritt 1 besteht also darin, die teuren Kredite zu überprüfen und die teuersten oder gleich all Ihre Kredite so schnell wie möglich abzubezahlen. Kurzfristig bedeutet dies zwar hohe Kosten, langfristig jedoch deutlich niedrigere monatliche Fixkosten. Somit kann Ihr Geld direkt in Ihren Puffer fließen.

Schritt 2: Einen Puffer aufbauen

Wenn die teuren Kredite abbezahlt sind, geht es darum, einen Puffer aufzubauen. Puffer, Notfallkasse, Sicherheitskonto, Sparkonto - nennen Sie es, wie Sie wollen. Die Funktion dieser Art von Konten ist jedoch dieselbe - ein Puffer ist in der Regel ein Geldbetrag, der sicher auf einem Konto aufbewahrt wird und für den Fall, dass etwas Unvorhergesehenes passiert, griffbereit liegt.

Plötzlich passiert es

Etwas Unerwartetes passiert, z. B. geht die Spülmaschine kaputt, der Hund muss operiert werden oder die Bremsbeläge am Auto müssen ausgetauscht werden. Das sind Dinge, die im Leben nun einmal passieren und die zugleich erhebliche Kosten nach sich ziehen. Wenn das Pech zuschlägt, ist es sehr gut, einen Puffer zu haben. Ohne einen Puffer können die plötzlichen Kosten zu neuen, teuren Krediten führen

(Schritt 1) oder dazu, dass in den Aktienmarkt investiertes Kapital verkauft werden muss. Da Anlagen in Wertpapieren und Fonds immer ein Risiko beinhalten - da diese steigen und fallen können -, gibt es keine Garantie, dass Sie das investierte Kapital zurückerhalten.

Puffer - wie, was und wo?

Die Größe eines Puffers ist jedem selbst überlassen. Bei Lysa empfehlen wir in der Regel zwei bis drei Monatsgehälter (vor Steuerabzug). Wenn Sie beispielsweise in einem Haus leben, zwei Autos, drei Hunde, ein Boot und ein Sommerhaus haben, benötigen Sie in der Regel einen viel größeren Puffer als ein Student, der in einer Studentenwohnung oder einer WG lebt.

Langweilig? Vielleicht. Sicher? Sehr.

Unfälle, Missgeschicke, unvorhersehbare Kosten. Die Idee eines Puffers ist nicht sehr unterhaltsam. Tatsache ist jedoch, dass ein Puffer tatsächlich positive Auswirkungen hat. Ein Puffer gibt Ihnen vor allem ein Gefühl der Sicherheit. Die Gewissheit, dass man abgesichert ist und dass im Falle der Fälle Geld vorhanden ist, lässt viele Menschen nachts etwas besser schlafen. Ein Puffer sollte nicht an der Börse, in Aktien oder Fonds angelegt werden, sondern auf einem Sparkonto mit Einlagensicherung, entweder bei einer Bank oder bei einem Anbieter, der eine Art Sparzins anbietet.

Schritt 3: Geld anlegen

Teure Kredite abbezahlt, check. Puffer aufgebaut, check. Gute Arbeit! Jetzt ist es an der Zeit, den Überschuss zu investieren. Und wie macht man das? Hierfür gibt es unzählige Tipps, Strategien und Ansätze. Aktien, Fonds, Immobilien, Kryptowährungen, Gold, Währungen - man kann heutzutage in so ziemlich alles investieren. Sie können entweder alles selbst über eine Bank oder einen Online-Broker erledigen, wo Sie bestimmte Finanzinstrumente selbst kaufen und verkaufen können, oder Sie können Lysa beauftragen, diese Aufgabe für Sie zu übernehmen.

So funktioniert Lysa

Lysa ist eine einfache Vermögensverwaltung, die es Ihnen leicht macht, richtig anzulegen. Sie tut dies, indem sie Ihr Geld evidenzbasiert anlegt - so diversifiziert wie möglich und zu möglichst niedrigen Gebühren. Wir haben einige der unserer Meinung nach besten und günstigsten Indexfonds auf dem Markt ausgewählt und investieren Ihr Geld in diese Fonds zu einem Risiko, das zu Ihnen und Ihren Finanzen passt. Wenn Sie also eine Einzahlung bei Lysa tätigen, wird Ihr Geld automatisch entsprechend des von Ihnen gewählten Risikoniveaus und Ihrer Zielallokation investiert. Die Anlagemethode basiert auf nobelpreisgekrönter Forschung - clever, einfach und nicht sehr aufregend.

Tipp: Beginnen Sie, monatlich zu sparen

Monatliches Sparen ist eine großartige Möglichkeit, Ihr Vermögen kontinuierlich aufzubauen. Jeden Monat legen Sie einen Betrag beiseite, der automatisch investiert wird. Sie stellen nicht nur Ihre Ersparnisse auf Autopilot - Sie verringern auch das Risiko, den Markt falsch zu timen, indem Sie Ihre Einlagen kontinuierlich über die Zeit streuen. Bei Lysa können Sie ganz einfach monatliche Sparbeträge für eines oder mehrere Ihrer Konten einrichten. Ihre Einzahlung wird jeden Monat automatisch von Ihrer Bank auf Ihr Lysa-Konto überwiesen und entsprechend der Zielallokation des Kontos angelegt.

Warum nicht jeder ein Lysa-Kunde werden kann

Lysas Geschäftsmodell ist einfach: das Vertrauen möglichst vieler Menschen zu gewinnen, um so viel Kapital wie möglich verwalten zu können. Wir wollen, dass jeder das gleiche Recht hat, auf kluge und einfache Weise anzulegen, und als Vermögensverwalter wollen wir natürlich, dass so viele Menschen wie möglich mit dem Sparen bei uns beginnen. Gleichzeitig haben wir großen Respekt vor der Tatsache, dass die Lebensumstände eines jeden Menschen anders sind, und wir haben die Verantwortung, dafür zu sorgen, dass unsere Kunden die richtige Entscheidung treffen, wenn sie zu investieren beginnen.

Wir helfen Ihnen

Wenn Sie Kunde bei Lysa werden möchten, stellen wir Ihnen daher eine Reihe von Fragen, unter anderem zu Ihrer aktuellen finanziellen Situation. Wenn wir feststellen, dass Sie aufgrund von teuren Krediten zu hohe monatliche Kosten haben oder, dass Ihnen ein Puffer fehlt, raten wir Ihnen davon ab, mit Lysa zu investieren und empfehlen Ihnen stattdessen, die Schritte 1 und 2 zuvor zu beenden. Wenn Sie Fragen oder Anregungen haben, können Sie sich jederzeit gerne an uns wenden, entweder telefonisch unter +46 08-525 035 70 oder per E-Mail an [email protected].

Investitionen in Wertpapiere und Fonds sind immer mit Risiken verbunden. Eine Anlage kann sowohl im Wert sinken als auch steigen, und es gibt keine Garantie, dass Sie das investierte Kapital zurückerhalten.

![Autor: [object Object]](https://cms.lysa.de/uploads/noak_8295189480.png)